الگوهای معاملاتی در پرایس اکشن یکی از مهم ترین فاکتورها برای کسب سود در بازارهای مالی همچون ارزهای دیجیتال است، پرایس اکشن با توجه به تغییرات قیمت و بدون استفاده از اندیکاتور، روند رمز ارز مورد نظر را پیش بینی می کند. توجه به الگوهای FTR و PAZ در پرایس اکشن RTM می تواند سیگنال های خرید و فروش بسیار خوبی را به تریدر یا معامله گر برای کسب سود بیشتر بدهد.

الگو FTR در پرایس اکشن RTM

FTR مخفف عبارت Fail To Return به معنی ناتوان از برگشت است. FTR دومین الگو قدرتمند در پرایس اکشن RTM است که کاربران حوزه ارزهای دیجیتال (cryptocurrency) می توانند با توجه به این الگو سودهای بزرگی را از بازار بگیرند. الگو FTR برخلاف الگو FL دو بار اینگلف انجام می دهد.

می دانیم زمانی که قیمت به یک مانع SR یا Zone می رسد دو حالت برایش اتفاق می افتد:

- قیمت مانع را شکسته و از آن عبور می کند.

- قیمت پس از برخورد به مانع بر می گردد.

زمانی که قیمت مانع را بشکند 2 سناریو برای قیمت می تواند اتفاق بیوفتد:

- قیمت پس از شکست مانع، برگشته و در خلاف جهت حرکت می کند که اصطلاحا به این اتفاق Breakout Failure گفته می شود.

- قیمت پس از شکست نمی تواند برگردد و به مسیر خود بعد از شکست ادامه می دهد.

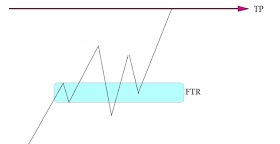

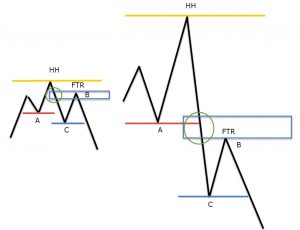

در واقع سناریو دوم همان الگوی FTR است، FTR به شما می گوید قیمت باز خواهد گشت. در این الگو، قیمت در ابتدا یک SR ساخته و سپس SR را با کندل های مومنتوم می شکند (به عبارت دیگر اینگلف می کند)؛ سپس قیمت دوباره یک SR ساخته و در برگشت چند کندل Base را می سازد، قیمت بار دیگر به سمت SR حرکت کرده و آن را با یک کندل مومنتوم اینگلف می کند (می شکند).

FTR در پرایس اکشن RTM

با تشکیل شدن این الگو، محدوده ای که قیمت در آن روند side ساخته و کندل های بیس تشکیل داده به عنوان زون FTR انتخاب می شود، لازم به ذکر است که این زون ناحیه ای است که انتظار داریم قیمت با رسیدن به آن واکنش دهد.

- اگر قیمت SR مقاومت را بشکند (اینگلف کند) در زون FTR پوزیشن خرید گرفته اما در صورتی که قیمت SR حمایت را بشکند (اینگلف کند) در زون FTR پوزیشن فروش خواهیم گرفت.

- هرچه کندل هایی که SRها را اینگلف می کنند قوی تر باشند الگو ما قوی تر شده و احتمال بازگشت قیمت در زون FTR بیشتر خواهد شد.

- تفاوت الگوی FTR و FL در این است که در الگوی FL وقتی قیمت به SR می رسد با یک ساختار بیس دار (RBR DBR) آن را پشت سر می گذارد اما این درحالیست که در الگو FTR قیمت با کندل های قوی و مومنتوم SR را اینگلف می کند( طوری SR را می شکند که انگار هیچ خط مقاومتی در آن جا وجود نداشته است).

- تفاوت دیگر هم این است که در الگوی قیمتی FTR کندل های بیس بین دو SR تشکیل شده اما در الگو قیمتی FL کندل های بیس روی SR یا در نزدیکی آن تشکیل می شود.

- اگر SRها از نوع مقاومت باشند (یعنی قیمت high بسازد) FTR ما یک FTR تقاضا خواهد شد.

- در صورتی که قیمت هنگام اینگلف کردن SRها به جای کندل مومنتوم کندل بیس تشکیل دهد، الگوی FL ساخته می شود.

- اگر قیمت پایین تر از SR چند کندل بیس ساخته باشد، می توان الگوی FTR را هم تشکیل بدهد و هر دو زون را برای برگشت قیمت در نظر گرفت؛ البته قابل ذکر است که قدرت الگوی FTR در این حالت کمتر از حالتی است که قیمت با کندل های مومنتوم SR را می شکند و اصلا در SR توقف نمی کند.

- در الگوی FTR نیازی نیست که حتما ناحیه بیس ما بین دو SR تشکیل شود، تنها فاکتور مهم این است که مراحل تشکیل FTR به ترتیب طی بشود.

مراحل الگوهای FTR و PAZ در پرایس اکشن RTM

به طور خلاصه مراحل تشکیل الگوی قیمتی FTR در پرایس اکشن RTM در جدول زیر آورده شده است:

| الگوی FTR در RTM |

| تشکیل یک SR ماژور یا مینور |

| اینگلف شدن و شکست قدرتمند SR |

| ساخته شدن SR دوم (ماژور یا مینور) |

| برگشت قیمت از SR دوم و تشکیل کندل های بیس |

| اینگلف شدن و شکست قدرتمند SR دوم |

کار موسسات این است که در صورتی که در ناحیه ای Pending orderها زیاد است، قیمت را به آن ناحیه می رسانند و با یک تاچ کوچک اوردرها را گرفته در نتیجه نقدینگی را جمع می کنند.

هرگاه فاصله دو زون از یکدیگر کم بود، SL را از روی زون پایینی انتخاب می کنیم و نقطه ورود را بنابر سلیقه از بین زون اول و دوم انتخاب می کنید (می توان دو زون را با هم ترکیب کرده و نقطه ورود را بالاترین خط انتخاب کرد؛ در این حالت SL ما پایین ترین خط دو زون است).

اگر قیمت را به یک اتوبوس تشبیه کنیم و زون ها ایستگاه هایی باشند که در آن ها مسافران منتظر سوار شدن هستند، راننده اتوبوس اگر ببیند دو ایستگاه خیلی به یکدیگر نزدیک هستند، ترجیح می دهند مقداری جلوتر رفته و مسافران بیشتری را در ایستگاه کناری سوار کند و پول بیشتری به جیب بزند.

موسسات دقیقا همان راننده اتوبوس هستند که برای بدست آوردن نقدینگی بیشتر زون های نزدیک را تاچ می کنند و سپس تغییر جهت می دهند؛ بنابراین در هر ناحیه که Pending orderهای زیادی وجود داشته باشد قیمت سعی می کند به آنجا رسیده و اوردرها را بگیرد.

FTRهای پلکانی در پرایس اکشن RTM

بین FTRها آنهایی قوی تر هستند که مومنتوم قوی تری هنگام شکستن SRها داشته اند، نکته مهم در این رابطه این است که هرگاه در روند، آخرین FTRای که مشخص شده است توسط قیمت شکسته شود(failشد) می توان نتیجه گرفت که روند به اتمام رسیده است و بازار می خواهد side شده و یا در خلاف جهت روند حرکت کند که در آن صورت تمام FTRهای قبلی را هم می شکند و fail میکند.

در صورت تغییر روند، FTRهای قبلی باز هم می توانند عمل کنند و باعث برگشت قیمت در آن نواحی شود (در حد Retraceهای کوچک) اما ورود در این نواحی و گرفتن پوزیشن کار اشتباهی است.

زمانی که FTR شکسته می شود، روند عوض شده که در این صورت می توان FTR شکسته شده را همچون یک SR در نظر گرفت و آن را مبنای شناسایی FTRهای جدید در روند جدید قرار داد.

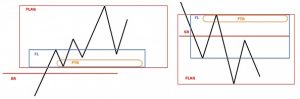

PAZ در پرایس اکشن RTM

به ناحیه ای که قیمت در بین آن دو الگو قرار می گیرد PAZ می گویند. حال این الگوها می توانند FL باشند یا ترکیبی از هر دو و یا الگوهای دیگر باشند؛ هرگاه قیمت الگوی ما را fail کند و وارد PAZ شود، به احتمال بالا می گوییم که قیمت الگوی بعدی را نیز می شکند و وارد PAZ بعدی می شود.

زمانی که FTR تقاضا را بشکند و وارد PAZ شود آنجا زمانی است که تریدر باید دنبال تشکیل FTRهای عرضه و گرفتن پوزیشن در آنها باشد چرا که قیمت قرار است به سمت PAZهای بعدی رفته و این به معنی ریزش بیشتر قیمت است.

در واقع تا زمانی که FTRهای تقاضا تشکیل می شود، تریدرها می توانند پوزیشن خرید گرفته و به محض اینکه FTR تقاضا اینگلف شد تریدرها می توانند با تشکیل FTRهای عرضه پوزیشن sell بگیرند.